خبير عالمي: إقبال كبير على صناديق الاستثمار المتداولة في النفط منذ نوفمبر

أولي سلوث هانسن

كتب- حسين البدوي:

قال أولي سلوث هانسن، رئيس استراتيجية السلع في ساكسو بنك، إنه عند النظر إلى أداء السلع التي يتم تداولها على شكل عقود آجلة تتطلب إدراجًا منتظمًا، لم يظهر الأداء الحقيقي غالبًاً بصورة صحيحة بسبب عجز الرسوم البيانية، مع الأخذ بالحسبان عائد إدراج سلبي أو إيجابي بين عقد منتهي الصلاحية والعقد الذي يليه.

وتابع خلال التقرير الأسبوعي لأداء السلع: "بهذا نلقي نظرة قريبة على النفط الخام الذي أصبح موضوع استثمار ساخن خلال الأشهر القليلة الماضية".

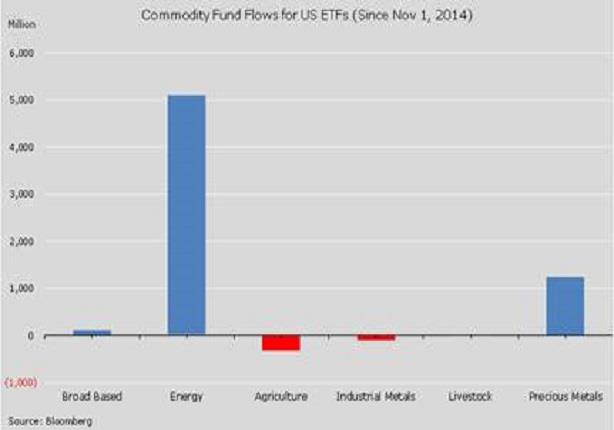

وأضاف أنه بعد الهبوط بما يزيد على 50 بالمئة في أسعار النفط الخام منذ يوليو، جذب النفط الخام الاهتمام بصورة متزايدة من المستثمرين الذين يرون الأسعار المنخفضة في الوقت الحالي على أنها غير قابلة للاستمرار على المدى الطويل وكنتيجة لذلك وحسب البيانات القادمة من بلومبيرج، شهدنا تدفقات صافية لأكثر من خمسة مليارات دولار أمريكي في صناديق الاستثمار المتداولة في الطاقة منذ بداية شهر نوفمبر حيث شهد أكبر صندوق استثمار متداول في النفط الخام، صندوق النفط الأمريكي "أل بي"، حجماً كبيراً من الأسهم تحلق بالقرب من ستة أضعافها في غضون ثلاثة أشهر فقط وارتفعت حالياً لتصل إلى أعلى مستوى لها منذ 2009.

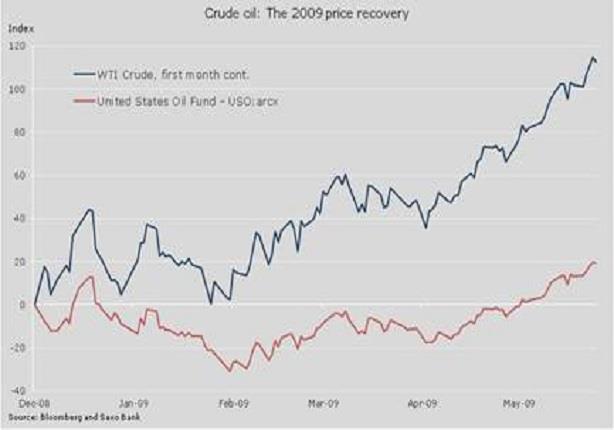

وتابع خلال التقرير الأسبوعي الصادر عن البنك "شهدنا إقبالاً مشابهًاً على صناديق الاستثمار المتداولة في النفط بعد انهيار السعر في (2008 – 2009) عندما توفقت العديد من الاقتصادات الرئيسية تزامناً مع احتدام الأزمة المالية، وكنتيجة لهذا، هبط الطلب على النفط الخام من حافة الجرف وانخفض سعر خام غرب تكساس الوسيط إلى أدنى مستوياته في أربع سنوات بتاريخ 19 سبتمبر 2008 عند 32.40 دولار أمريكي وتضاعف سعر خام غرب تكساس الوسيط خلال الأشهر الستة اللاحقة لكن عوائد المستثمرين في صناديق الاستثمار المتداولة في النفط خلال نفس الوقت كانت أقل من 20 بالمئة".

وأشار إلى أنه في هذه الآونة تنشأ حالة مشابهة والجدل الدائر حول ارتفاع أسعار النفط في المستقبل في ازدياد لا سيما بسبب حجم مشاريع النفط الأولية الضخمة التي تم إلغاؤها حاليًاً، وسواء كانت عمليات البيع الشرهة مدفوعة بانخفاض الطلب كما كان الحال في 2009 أو بسبب ارتفاع العرض في هذه المرة، فإن تأثيرها مشابه على منحنى النفط وهو ما سنسبر أغواره أدناه.

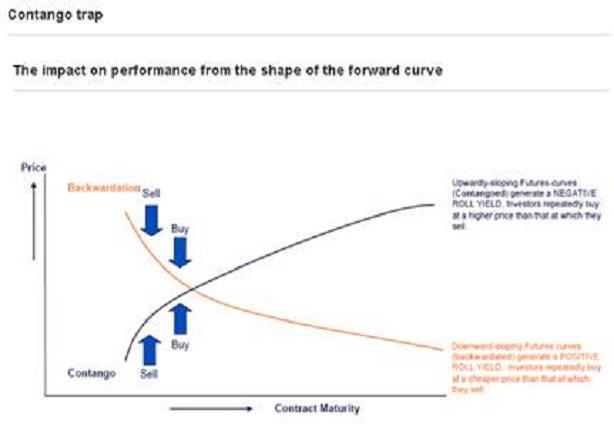

الاستلام المؤجل وزيادة سعر التسليم المؤجل

في الحالة التي تكون فيها أسعار النفط الآجلة أعلى من الأسعار الحالية، ستتكبد صناديق الاستثمار المتداولة خسارة عند نهاية كل شهر بسبب قيام مزود صندوق الاستثمار المتداول بشراء العقود التالية بسعر أعلى من سعر المبيع، ويدعى هذه الشكل في منحنى العقود المستقبلية بالاستلام المؤجل، ويحدث في الحالات المشابهة للحالة الراهنة حيث تبقي وفرة التوريدات الأسعار العاجلة تحت الضغط.

ويسمى السيناريو العكسي بزيادة سعر التسليم المؤجل حيث ترفع الندرة في السوق الفعلي الأسعار العاجلة فوق الآجلة منها، وازدادت هذه الحالة تكراراً خلال السنوات القليلة الماضية خصوصاً بعد الربيع العربي الذي رفع عدد اضطرابات العرض. بغض النظر عن رؤية تداول أسعار النفط الخام في أغلب الأحيان على الهامش خلال السنوات الثلاث، إلا أن ذلك خلق بيئة الإدراج الإيجابية لصناديق الاستثمار المتداولة في النفط مع تحقيق المستثمرين لعوائد ضخمة.

وعاث فخ تأجيل التسليم المشار إليه أعلاه فسادًا في النفط الخام خلال الأشهر الستة الماضية لا سيما في خام برنت ومؤخراً في خام غرب تكساس الوسيط. ويمكن أن ترتفع التخمة الحالية في العرض، والمقدرة بحوالي 1.5 إلى 2 مليون برميل يوميًاً، أكثر من ذلك خلال الأسابيع القادمة وبالتالي يتوجب على المستثمرين الباحثين عن الانتعاش التحلي بالصبر وفي هذه الأثناء عدم الشعور بالإحباط حول عدم رؤية العائد الذي تشير إليه عقود النفط الآجلة في نهاية المطاف.

لمتابعة أهم وأحدث الأخبار اشترك الآن في خدمة مصراوي للرسائل القصيرة للاشتراك ...اضغط هنا

فيديو قد يعجبك: